Сезон отчетности снова приближается, и снова лидирует Intel, которая сегодня во второй половине дня сообщила свои финансовые результаты за 4 квартал 2020 года и за весь 2020 год. 800-фунтовая горилла в мире ПК увидела несколько неожиданно сильных кварталов в 2020 году после вспышки коронавируса, и, несмотря на всю связанную с этим неопределенность, в конечном итоге это сыграло в пользу Intel. В результате они закрывают книгу еще одного рекордного года, став пятым по счету годом.

Начиная с квартальных результатов, за четвертый квартал 2020 года Intel сообщила о выручке в размере 20 млрд долларов, что на 0,2 млрд долларов меньше, чем в аналогичном квартале прошлого года. Год назад для Intel был очень хороший четвертый квартал, и хотя четвертый квартал 2020 года снова стал их самым успешным кварталом в году, динамика Intel в целом начинает снижаться на ежеквартальной основе. Что еще более важно, чистая прибыль Intel упала на 15% г / г, при этом Intel получила там 5,9 млрд долларов.

Причиной этого падения, помимо продолжающихся рыночных перекосов, вызванных пандемией коронавируса, является сочетание более низкой валовой прибыли, увеличения расходов на НИОКР и повышения налогов. Знаменитая валовая маржа Intel остается ниже исторического показателя 60%, достигнув 56,8% за квартал, поскольку Intel продолжает наращивать свои 10-нанометровые мощности. Тем временем ставка налога Intel значительно изменилась с 14,4% до 21,8%, что отразилось на общей чистой прибыли компании. Тем не менее, при цене в 5,9 млрд долларов за квартал Intel вряд ли может пожаловаться.

| Финансовые результаты Intel за 4 квартал 2020 г. (GAAP) | |||||||

| 4 квартал 2020 г. | 3 квартал 2020 г. | 4 квартал 2019 г. | Q / Q | Г / Г | |||

| Доход | $ 20,0 млрд | $ 18,3 млрд | $ 20,2 млрд | + 9% | -1% | ||

| Операционная прибыль | 5,9 млрд долл. США | $ 5,1 млрд | 6,8 млрд долл. США | + 16% | -13% | ||

| Чистая прибыль | 5,9 млрд долл. США | 4,3 млрд долл. США | 6,9 млрд долл. США | + 37% | -15% | ||

| Валовая прибыль | 56,8% | 53,1% | 58,8% | +3,7 п. | -2 п. | ||

| Группа клиентских вычислений | 10,9 млрд долл. США | $ 9,8 млрд | $ 10,0 млрд | + 11% | + 9% | ||

| Группа центров обработки данных | 6,1 млрд долл. США | 5,9 млрд долл. США | 7,2 млрд долл. США | + 3% | -16% | ||

| Группа Интернета вещей | 777 млн долл. США | 677 млн долл. США | 1,16 млрд долл. США | + 15% | -16% | ||

| Mobileye | 333 млн. Долл. США | 234 млн. Долл. США | 229 млн долл. США | + 42% | + 39% | ||

| Энергонезависимая память SG | $ 1,2 млрд | $ 1,2 млрд | $ 1,2 млрд | Плоский | -1% | ||

| Группа программируемых решений | 422 млн долл. США | 411 млн долл. США | $ 505 млн | + 3% | -16% | ||

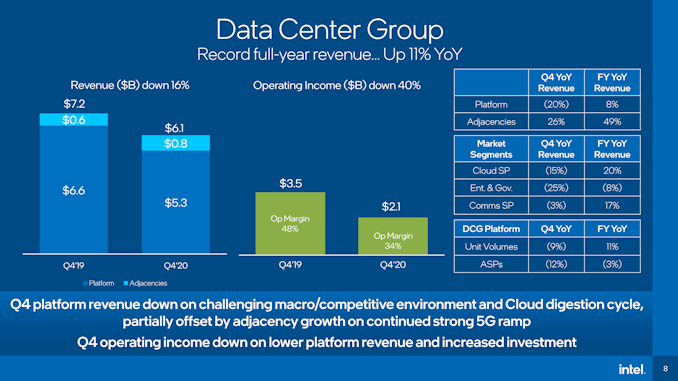

В разбивке по группам многие группы внутренней отчетности Intel сократились за квартал прошлого года, чему способствовала горстка других групп. Выручка центров обработки данных снизилась на 16% до 6,1 млрд долларов, при этом объемы платформ и ASP снизились по сравнению с кварталом прошлого года. Intel ссылается на конкурентный рынок и «цикл переваривания облаков» для разницы, хотя Ice Lake Server, поставляемый только сейчас, вряд ли поможет.

Схожая история с группами Intel IoT, памятью и программируемыми решениями (FPGA), которые упали по сравнению с четвертым кварталом 19. Причины варьируются от более низкого спроса на ioT и программируемое оборудование до меньшего количества ASP в памяти.

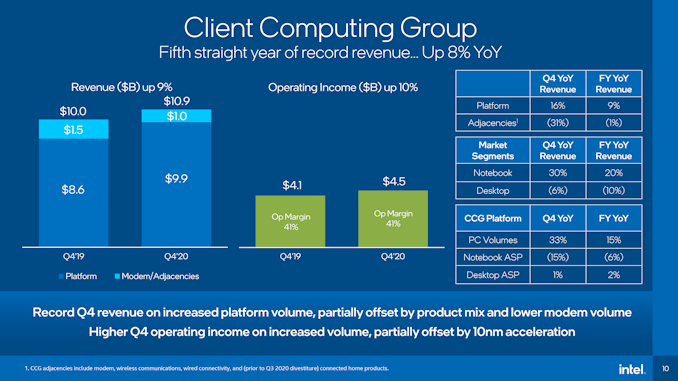

Крупнейшим победителем этого квартала снова стала группа клиентских вычислений Intel, которая выросла на 9% по сравнению с прошлым годом и составила 10,9 млрд долларов дохода за квартал. Несмотря на усилия Intel по превращению в компанию, ориентированную на данные, клиентские продукты производителя остаются самой крупной частью компании, поэтому результаты здесь могут принести пользу или нет. В данном случае явный спрос на компьютерное оборудование перед лицом пандемии привел к росту выручки до нового максимума, при этом объем продаж портативных компьютеров вырос на 30% по сравнению с прошлым годом. Этого было более чем достаточно, чтобы компенсировать как падение продаж настольных компьютеров – на 6% по сравнению с аналогичным периодом прошлого года – так и падение ASP для ноутбуков, поскольку потребительский спрос сместился на Chromebook и другое оборудование более низкого уровня.

Полный год 2020

Перейдя к годовым результатам, несмотря на первоначальную неопределенность, возникшую в связи со вспышкой коронавируса, Intel завершила 2020 год, превзойдя ожидания, и установила рекорды выручки пятый год подряд. В целом компания получила выручку в размере 77,9 млрд долларов за год, что на 8% больше, чем в 2019 году. Общая чистая прибыль Intel не получила такого же толчка – из-за проблем, аналогичных их доходам за 4 квартал, – но компания по-прежнему выходит на 20,9 доллара. B по чистой прибыли за год, что на 1% меньше, чем в 2019 году.

| Финансовые результаты Intel за FY’2020 (GAAP) | ||||||

| ФГ 2020 | 2019 финансовый год | 2018 финансовый год | Г / Г | |||

| Доход | 77,9 млрд долл. США | 72,0 млрд долл. США | 70,8 млрд долл. США | + 8% | ||

| Операционная прибыль | $ 23,7 млрд | 22,0 млрд долл. США | $ 23,3 млрд | + 8% | ||

| Чистая прибыль | $ 20,9 млрд | 21,0 млрд долл. США | 21,1 млрд долл. США | -1% | ||

| Валовая прибыль | 56,0% | 58,6% | 60,2% | -2,5 п. | ||

| Группа клиентских вычислений | $ 40,1 млрд | $ 37,1 млрд | 37,0 млрд долл. США | + 8% | ||

| Группа центров обработки данных | 26,1 млрд долл. США | $ 23,5 млрд | 23,0 млрд долл. США | + 11% | ||

| Группа Интернета вещей | 3,0 млрд долл. США | $ 3,8 млрд | $ 3,5 млрд | -21% | ||

| Mobileye | 967 млн долл. США | 879 млн долл. США | 698 млн долл. США | + 10% | ||

| Энергонезависимая память SG | $ 5,4 млрд | 4,4 млрд долл. США | 4,3 млрд долл. США | + 23% | ||

| Группа программируемых решений | 1,9 млрд долл. США | 2,0 млрд долл. США | $ 2,1 млрд | -7% | ||

Валовая прибыль за весь год составила 56%, что отражает затраты Intel на 10-нм наращивание производства и другие производственные вопросы. Это на 2,5 процентных пункта ниже, чем в 2019 году.

Если посмотреть на отдельные бизнес-группы Intel, то в течение года как группы клиентов, так и центры обработки данных показали очень хорошие результаты. Выручка клиентов выросла на 8% до 40,1 млрд долларов благодаря росту продаж портативных компьютеров. И этот рост действительно связан с ноутбуками; Выручка от настольных ПК в течение года снизилась, и даже «смежные» (адаптеры Wi-Fi и т.п.) немного снизились по сравнению с 2019 годом.

Между тем выручка центров обработки данных выросла на 11% до 26,1 млрд долларов, при этом Intel по совпадению сообщила, что они поставили на 11% больше микросхем для центров обработки данных, чем в 2019 году. В целом рост центров обработки данных был обеспечен за счет поставщиков облачных и коммуникационных услуг, оба из которых увеличились. закупки оборудования для удовлетворения потребностей в услугах во время пандемии, в то время как продажи предприятий и правительства снизились по сравнению с прошлым годом. Между тем интересно отметить, что как на квартальной, так и на ежегодной основе ASP Intel для группы центров обработки данных снижаются; несмотря на объем, они сталкиваются с растущей конкуренцией.

2020 год также стал хорошим годом для групп Intel Mobileye и энергонезависимых хранилищ. Автомобильный сегмент компании продолжает расти из года в год (даже в условиях пандемии), добавив еще 10% к выручке в 2020 году. Тем временем бизнес хранения данных Intel установил новый рекорд по выручке, растущий на фоне более высоких поставок битов. а также выпуск продукции, такой как Intel «Crow Pass» 3rd поколение продуктов Optane для корпоративного использования.

В остальном отстающими в этом году были группа Intel ioT и группа программируемых решений. Группа IoT приняла пандемию на подбородок, поскольку продажи устройств IoT были низкими. Между тем, программируемые решения были ограничены переходом операторов на 5G и общим снижением доходов.

Что дальше?

Хотя мы, как правило, не слишком зацикливаемся на прогнозах будущих доходов Intel, их прогнозы на первый квартал 2021 года заслуживают беглого взгляда. После 5 лет рекордных доходов Intel, вероятно, ожидают еще более трудные годы, и их прогнозы это отражают. В первом квартале компания ожидает падения выручки на 12% по сравнению с первым кварталом 2020 года. Даже без учета подразделения памяти NAND Intel, которое продается SK Hynix, Intel по-прежнему ожидает падения выручки на 6% в год. В частности, компания ожидает, что ее доходы от деятельности, ориентированной на обработку данных, упадут на 15%, в результате чего выручка клиентов останется на прежнем уровне.

Хорошая новость для Intel заключается в том, что их продукция следующего поколения близка к поставке или уже началась. Rocket Lake, будущая платформа Intel для настольных процессоров, выйдет на рынок в этом квартале. Как и Ледяное озеро Ксеоны. И продукты, которые появятся после них – Alder Lake для клиентов и Sapphire Rapids для серверов – уже являются образцом для клиентов.

Однако загвоздка в том, что Intel все еще находится в эпицентре своих фантастических проблем. Хотя компания добивается прогресса в своем 7-нм техпроцессе, все рекомендации Intel прямо сейчас предполагают, что этот процесс не будет готов к масштабированию до 2023 года – через два года. Тем временем Intel будет выпускать больше 10-нанометровых SuperFin, и их Enhanced SuperFin последуют за ними, но Intel не будет делать большого скачка вперед в fab tech для своих продуктов в ближайшие пару лет. По крайней мере, не с внутренними чипами.

Ранее компания заявила, что обсудит планы аутсорсинга в рамках сегодняшнего отчета о доходах. Но после того, как ветеран Intel Пэт Гелсингер был неожиданно нанят новым генеральным директором компании, Intel приостановила это объявление. Компания все еще оценивает использование внешних фабрик, и ей будет что объявить в будущем, но только не сегодня.

Между тем, похоже, что Gelsinger взялся за дело. Процитирую нашего собственного доктора Яна Катресса:[It] звучит так, будто Пэт уже ступил ногой в дверь. В настоящее время находится в переходном состоянии. 15 февраля – это скорее дата полного Боба [Swan] Выход.” Точно так же во время сегодняшнего отчета Intel Гелсинджер отметил, что он изучает прогресс Intel в области 7-нанометрового производства и что он «доволен» прогрессом, достигнутым на данный момент. Следовательно, с учетом того, что 2023 год станет для Intel большим годом для 7-нм технологий, Гелсинджер также сказал, что он ожидает, что большинство продуктов Intel 2023 года будут производиться внутри компании.